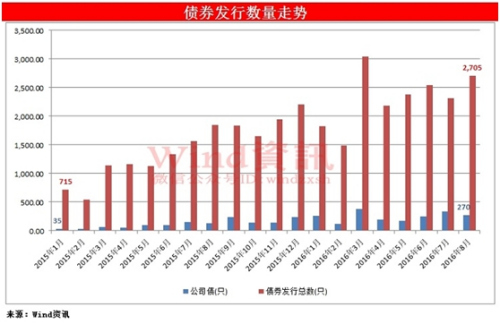

中新网9月7日电 据香港万得通讯社综合报道,公司债自2015年改革以来,一直保持高昂发展势头,其中房地产行业在公司债发行数量和发行规模方面,均占比过半,在获得大笔资金的同时,也成为公司债市场繁荣的重要推手。而有媒体报道称,近日交易所债券市场提高了类平台发行人门槛,同时还在研究提高房地产公司发债标准。房地产行业未来融资压力或加剧。 8月30日,财新网披露,交易所债券市场对类平台发行人的门槛骤然提高。多家券商近日接到交易所窗口指导,较之此前同时参考营业收入和现金流这两条红线,现在监管层只看营业收入占比一项,即“双50%”变成“单50%”,发债门槛大幅提升。且此次窗口指导并没有安排新老划断的过渡。另外,针对房地产类和过剩行业的公司债发行主体,交易所正在研究相应的指标,拟提升发债门槛。主体评级和项目分布将成为房地产公司发行公司债的重要审核标准。 据Wind资讯金融终端显示,2015年交易所私募债到期172只,规模201亿元,但信用风险事件就发生了12起。沪深两市在2016年将有278只共420亿元的私募债到期兑付,2017年还将有332只共674亿元的规模到期,这两年到期的主要是中小企业私募债。在2018年需要兑付的2552亿元私募债中,绝大部分是2015年新发的非公开发行公司债。 公司债市场“野蛮”生长 2015年1月15日,《公司债券发行与交易管理办法》正式公布施行,公司债市场规模迎来爆发式增长。2015年1月份,国内发行债券数量715只,截至目前,8月份国内发行债券数量已达2705只,增幅为78%。同期公司债发行数量则从35只上升到目前的270只,增长率更是高达671%。

伴随着市场的热情高涨,公司债发行利率走势也是一路下行。

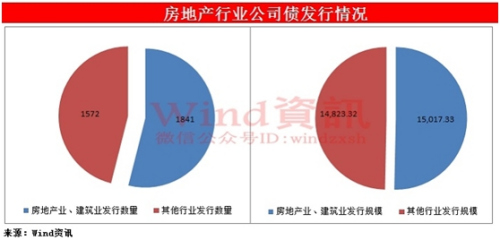

房地产行业成公司债市场推手

其中,2015年初至今,国内公司债累计发行数量3413只,其中房地产行业就达到了1841只,占比53.94%;发行额方面,同期国内公司债累计发行额29840.65亿元,其中房地产行业公司债发行规模15017.33亿元,占比50.32%。房地产行业公司债发行数量和发行规模占总比均过半。 |

相关阅读:

- [ 08-31]闽地产进入深层洗牌阶段 储地多元化成为新趋势

- [ 08-25]房企举债买地暗藏杠杆危机 或引发资金链风险

- [ 08-19]实力的较量 风险与利益的博弈

- [ 08-03]融资通道收窄 房企资金链或紧缩

- [ 08-03]今年房地产业发债7588亿元 成吸收流动性重要载体

- [ 07-22]62家上市房企发布半年报预告 近三成利润预增

- [ 07-21]65家房企发布半年业绩预告 业绩上调的企业达44家

|

|

打印 | 收藏 | 发给好友 【字号 大 中 小】 |

信息网络传播视听节目许可(互联网视听节目服务/移动互联网视听节目服务)证号:1310572 广播电视节目制作经营许可证(闽)字第085号

网络出版服务许可证 (署)网出证(闽)字第018号 增值电信业务经营许可证 闽B2-20100029 互联网药品信息服务(闽)-经营性-2015-0001

福建日报报业集团拥有东南网采编人员所创作作品之版权,未经报业集团书面授权,不得转载、摘编或以其他方式使用和传播

职业道德监督、违法和不良信息举报电话:0591-87095403(工作日9:00-12:00、15:00-18:00) 举报邮箱:jubao@fjsen.com 福建省新闻道德委举报电话:0591-87275327

972aa3a2-11e9-4f4b-8c48-819c24e2af0c.jpg)

a577495c-6013-44d1-b8c8-431cba4a1b09.jpg)

07fd1243-7b66-48a4-9066-0735a8044eca.jpg)

0caed035-ee2a-4176-85d7-9123fed05318.jpg)