导读 中国银联于2015年推出银行卡小额免密免签服务,银联卡持卡人在小额消费时无需输入密码或签名即可实现支付。今年6月,银联等有关方面又将小额“双免”功能的单笔消费限额从300元提升至1000元,引发舆论质疑。 在面对“默认开通侵害用户知情选择权”“盗刷赔付有意设置门槛”等质疑声时,银联方面认为,默认开通银行卡小额“双免”功能并不侵犯用户自主权,提升单笔消费限额符合国际发展趋势。 银行卡小额免密支付被“默认开通” 中国银联官网这样介绍“小额双免”功能:当持卡人使用具有“闪付”功能的金融IC卡或支持“银联手机闪付”的移动设备,在指定商户进行一定金额(境内1000元人民币,境外以当地限额为准)及以下的交易时,只需将卡片或移动设备靠近POS机等受理终端的“闪付”感应区,即可完成支付。支付过程中,持卡人不会被要求输入密码,也无需签名。 半月谈记者在多家商户中测试后发现,在使用带有“闪付”字样的银行卡消费时,收银员并不会核对消费者与卡主信息是否一致,也不会提示消费者正在使用“双免”服务。随机采访消费者时,大部分受访者都表达了“为什么没有让我输密码”的疑问,一些受访者明确表示这样“十分不安全”。 “从办卡到支付,没有一个人跟我说银行卡还可以不用密码支付!”一位刘姓厦门市民在刷完卡后抱怨,“他们有什么权利替我开通?” 银联接受半月谈记者专访时表示,银联2015年推出“双免”服务时,曾在一些城市试点“授权开通”该服务,但是接到海量用户投诉,绝大部分持卡人认为该功能应设为“默认开通”,而“授权开通”服务是银联的“不作为”,“侵害”了消费者的合法权益。 银联相关业务负责人还指出,“双免”服务类似于银行卡的ATM机取现或网上支付,是银行卡的基本功能而非业务,并且该功能符合国际通行做法和普通人的认知常识,因而无须在领卡合约中一一列出。 同时,银联对外宣称,“双免”服务虽然是默认开通,但是持卡人可以选择关闭,因此充分保障了持卡人的知情选择权。 有业内人士举例:我去饭店点了碗番茄蛋汤,饭店没经过我同意在汤里撒了辣椒粉,然后告诉我如果不吃辣可以把它挑出来,这样合理吗? 半月谈记者曾在国内多家银行进行线下办卡测试,全程均未得到银行方面有关“双免”服务的任何提示,法律法规所要求的“明示同意”规定形同虚设。 法律界人士认为替用户默认开通“小额双免”功能侵害用户的知情选择权。福建瀛坤律师事务所张翼腾律师指出,《商业银行信用卡业务监督管理办法》第五条和第三十七条明确要求发卡机构应向持卡人充分披露有关信息并获得其明确授权。《中华人民共和国合同法》中也有相应条款对“格式条款”等内容作出详细约束。 免密支付限额高于海外 银联认为,国际主要卡组织都开通了类似银联“小额双免”服务的相关功能,并得到了行业实践的广泛认可,在国内推行的“小额双免”服务也合情合理。 银联举例,VISA卡公司推出基于IC卡的快速支付服务VEPS(Visa Easy Payment Service),已在全球几十个国家和地区开通免密免签服务,不仅包括美国、日本、加拿大等发达国家,也包括印度、马来西亚、菲律宾等经济欠发达国家,且免密限额随着当地经济发展逐步提升。目前新加坡免密限额约960元,香港、澳门地区免密限额约850元。

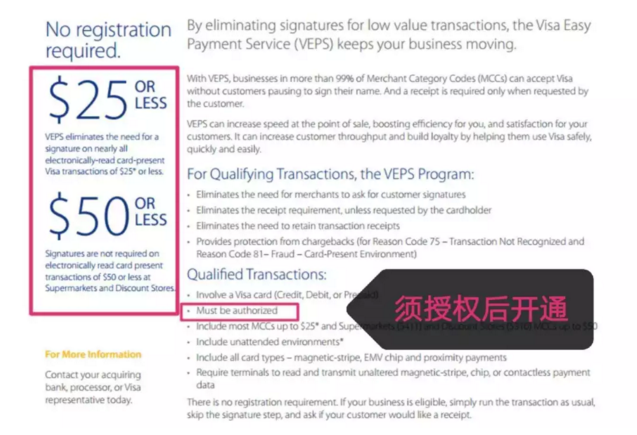

记者在VISA官网查询后发现,VEPS单笔支付限额最高为50美元(约合340元人民币),且开通该功能必须得到用户事前授权。(图片由记者提供) 然而,半月谈记者在VISA官网上查询发现,有关VEPS的介绍明确指出只有得到明确授权方可办理该服务。随后记者致电VISA官方客服电话,得到该服务必须经持卡人明确授权方可开通的答复。 VISA官网的相关内容介绍中提到:在使用VEPS时,线下绝大多数商户的单笔消费上限为25美元,而商户编码为5411的超市和5310的折扣店单笔消费上限则为50美元。该支付限额低于银联在国内给出的单笔1000元的消费限额。 业内专家认为,有关方面在缺乏有力市场调研数据且未获得大多数持卡人同意的前提下,贸然将单笔消费限额从300元提升至1000元,有失妥当。上海金融与法律研究院执行院长傅蔚冈说,在仍有相当一部分持卡人不清楚该功能风险的情况下,大幅度提额显然没有考虑到大多数消费者的风险承受能力。 盗刷损失可获赔付,但有上限 舆论质疑的焦点,还集中在有关方面为盗刷制定的赔付门槛——挂失前72小时的盗刷损失可获得赔付,每人每年赔付上限为3万元。 银联对半月谈记者表示,“小额双免”服务拥有“五重安全保障”:第一,金融芯片卡具有高安全性;第二,特定商户经过严格筛选;第三,交易额度风险可控;第四,交易数据配备智能风控技术;第五,损失交易有补偿保障。 “我不明白‘认卡不认人’的安全逻辑在哪里,为什么不敢做出‘被盗刷多少就赔多少’的承诺?”一位不愿透露姓名的支付行业安全技术人员认为,用户目前对手机和银行卡丢失的敏感性不同,并且手机有开机密码、锁屏密码、支付密码、指纹认证、人脸识别等多重安全保障,银联的此番表态有“避重就轻”的嫌疑。 根据银联在2017年认证企业年会上发布的数据,截至2017年上半年,全国金融IC卡累计发行量达35.35亿张。究竟每个用户名下有几张银行卡?每人每年最高赔付3万元的标准又是如何得出的?这些问题目前都无从得知。 对比支付宝和微信支付的赔付机制后,半月谈记者发现,这两项广为消费者所使用的支付手段都没有对每人每年赔付金额设置上限,也没有设置“挂失前72小时内损失可赔”的障碍。 “持卡人没有理由为‘默认开通’的风险埋单。”中央财经大学法学院教授吴韬认为,如用户对盗刷无过错,那么因为盗刷所造成的损失应由银联和银行无条件承担。 银联声称,2017年“双免”服务欺诈率仅为万分之0.18,约为传统银行卡业务总体欺诈率的十分之一。这一说法在网上遭到网友“吐槽”,只要存在欺诈概率,就不应替用户做主默认开通这项服务,更不应在赔付时刻意设置障碍。(颜之宏) 银联是否有取消默认开通“双免”服务的计划? 银联方面表示,暂时没有此方面计划。 |

相关阅读:

|

打印 | 收藏 | 发给好友 【字号 大 中 小】 |

信息网络传播视听节目许可(互联网视听节目服务/移动互联网视听节目服务)证号:1310572 广播电视节目制作经营许可证(闽)字第085号

网络出版服务许可证 (署)网出证(闽)字第018号 增值电信业务经营许可证 闽B2-20100029 互联网药品信息服务(闽)-经营性-2015-0001

福建日报报业集团拥有东南网采编人员所创作作品之版权,未经报业集团书面授权,不得转载、摘编或以其他方式使用和传播

职业道德监督、违法和不良信息举报电话:0591-87095403(工作日9:00-12:00、15:00-18:00) 举报邮箱:jubao@fjsen.com 福建省新闻道德委举报电话:0591-87275327

2eceaf92-c418-4ffb-9aed-ac32fb2a9cac.jpg)

9a8d2b18-5520-4f3e-8223-87c2c290f204.jpg)

9d174b3f-02c3-4126-bc0e-86858e9ccd03.jpg)

90f90fc7-ca04-4679-b7ba-00d25820bd2c.jpg)

7f5634be-89e6-49bf-a833-0735708f6aae.jpg)