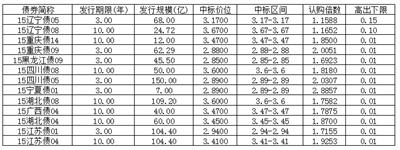

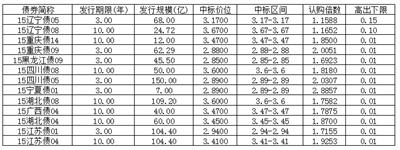

公开发行地方债利率高于投标下限

数据来源:民生证券

多支地方债利率靠近投标上限 一支流标

地方债启动市场化破冰之旅

业内人士称,在不成熟市场环境中,地方债利率只能寻一个相对靠谱的位置

□记者 赵婧 钟源 北京报道

被“呵护”数年的地方政府债券,或将逐渐开启市场化模式。据《经济参考报》记者不完全统计发现,随着地方债券发行数量和规模的增加,已有至少5支规模高达213亿元的地方政府债券不被机构“待见”,利率靠近投标区间上限。其中7日招标发行的辽宁5.5亿元的10年期专项债,虽紧贴招标利率上限却仍然“流产”。地方债市场化“曙光”渐现。不过,有业内专家认为,虽然地方债发行市场化是必然趋势,但若没有整个利率市场化的大环境,短期内地方债市场化的突破尚难言乐观。

遇冷 多支地方债利率靠近投标上限

截至8月10日,今年我国地方政府共计发行376单包括新增一般债券、新增专项债券和置换债券在内的地方政府债券,规模总计达到15813.96亿元。

8月7日,2015年辽宁省政府专项债券(二期)发行结果的公告显示,10年期专项债,计划发行5.5亿元人民币,实际投标量4亿元,这意味着地方债2011年7月以来首现发行流标,中标利率落于上限3.99%(投标区间3.47%-3.99%)。

对于此次辽宁10年期专项债的流标,有机构人士认为,只能把其当做募集资金没有达到目标,这一单发行流标实属特例。然而中标利率落于上限或者接近上限的地方债则绝非个例。

根据民生证券固定收益研究负责人李奇霖统计,截至8月10日下午,共有24支地方政府债券利率高于投标下限。其中18支地方债利率高出下限0.02个百分点,1支地方债利率高出下限0.2个百分点,4支地方债利率高出下限0.3个百分点,1支地方债利率高出下限0.56个百分点。上述4支高出利率下限0.3个百分点和1支高出利率下限0.56个百分点的地方债利率均靠近投标利率区间的上限。

需要注意的是,这几支地方债发行人均为辽宁省人民政府。其他18支高出利率下限0.02个百分点的包括重庆、黑龙江、四川、宁夏、湖北、广西、江苏等省市。李奇霖认为略微上浮是在技术范围之内。

此外值得关注的是,8月10日陕西省定向发行约202亿元一般和专项债券,利率较下限上浮约15%。对此李奇霖表示,由于定向发行只存在政府和贷款银行的协商,不存在公开发行时多个银行竞价的相互影响,被置换银行的话语权相对较高。“此前吉林定向发行也是在下限基础上上浮15%。”他表示。

根据目前财政部已经公布的发债计划,今年将共计发行新增地方政府一般债券5000亿元,新增地方政府专项债券1000亿元,置换债券两批共2万亿元,总计发债规模应达到2.6万亿元。则未来不到5个月时间内,我国还需发行近1.02万亿元地方政府债券。业内人士预计,随着地方债发行规模不断增加,市场趋于饱和,利率或逐渐有所上浮。

归因 GDP及财收下滑影响预期

谈及为何辽宁流标以及多支地方债利率接近上限,多位业内人士认为,最直接的原因可能是财政存款分配不均。财政部财科所研究员赵全厚接受《经济参考报》记者采访时也表示,辽宁发债没有和国库现金管理很好配套也是发债利率高的原因之一。对于银行而言,地方债名义利率可以低一点,但是其实际的收益率不能太低。李奇霖告诉记者,本次发行利率上浮和流标可能与辽宁的财政存款集中,与部分银行没有分配到财政存款从而更改了标位有关。

有商业银行人士告诉《经济参考报》记者,“现在商业银行资金成本普遍在4.2%左右,地方债收益率太低,而且缺乏流动性,买过来基本不赚钱甚至赔钱。”他解释,之所以商业性银行还愿意“赔本赚吆喝”,主要是出于和地方政府搞好关系考量。

此外,不少业内人士认为,辽宁的GDP和财政收入严重下滑带来的地方政府信用危机是导致地方债发行受挫的深层次原因。辽宁省财政收入近些年增速连续下滑,自去年首现负增长后,今年上半年全省一般公共预算收入同比下降22.7%,财政收入增速亦全国排名靠后。

赵全厚称,这次辽宁十年期地方债没完成既定发行规模,包括其他几支债券利率靠近上限,主要是辽宁GDP和财政收入的体现。虽然财政收入今年低并不意味着十年以后低,但是现状会影响大家对前景的预期。

赵全厚认为,只有辽宁十年期地方债出现意外,不具有普遍代表性。如果未来几个月地方债发行中还出现类似案例,有更多省市达到或接近利率上限,就需要考虑是不是通道定的太窄了?是否投标区间不足以反映市场对该省的预期?

展望 地方债发行市场化成趋势

多位业内人士认为,随着地方债发行规模的逐步扩大,市场化程度将逐步增强。中债资信称,目前各个省市发行的地方债总体发行利率偏低,市场投资人可承受的利率下限随地方债发行规模的逐渐扩大将会逐步提升。此次流标事件表明,短期内非市场化因素干扰地方债发行不可持续。

“以贴着国债利率上面的一点点发行,这是不可持续的。”对于辽宁省政府十年期专项债,以3.99%招标利率上限计划发行5.5亿元人民币,实际投标量4亿元,造成地方债2011年7月以来首现发行流标一事,有与中债登接触的机构人士直言。他表示,随着地方债第二个一万亿的全面铺开,以及第一个一万亿最后发行期限的临近,以招标利率上限发行纯属正常。

从商业银行的角度看,与国债相比,地方债需要占用资本金,其风险权重为20%,以21.19%的资本利润率,9.5%的最低资本充足率计算,地方债的风险溢价=20%×9.5%×21.19%=0.4%,而目前10年国债收益率在3.4%左右,仅就这两项成本已达到3.8%左右。“所以3.99%的招标利率,还算比较合理,因为它更趋向于地方债发行市场化方向。”该机构人士说。

“随着地方债的逐期开展,商业银行肯定要考虑收益问题。此外,今年来经济持续疲软,地方财政收入也随之‘捉襟见肘’。这样一来,先前财政存款的‘诱惑’没有那么大了。”上述银行人士透露。

谈及地方政府发债的市场定价未来怎么走的问题,赵全厚表示,既然政府要通过市场方式发行地方债,未来就要更多考虑市场方的感受,做一个提前预判,在发行利率方面可以给出一个更宽的区间。“总体而言,中国的债券利率市场化应该和我国整个利率市场化的大环境相适应。没有大环境的成熟,目前地方政府债券这一单一种类债券的利率市场化只能在不成熟的环境中寻求一个相对靠谱的位置。”他表示。 |