中国将建立存款保险制度 曾酝酿20多年

| 2014-12-01 07:03:40 来源:人民网 责任编辑:陈玮 陈瑜辉 |

分享到:

|

|

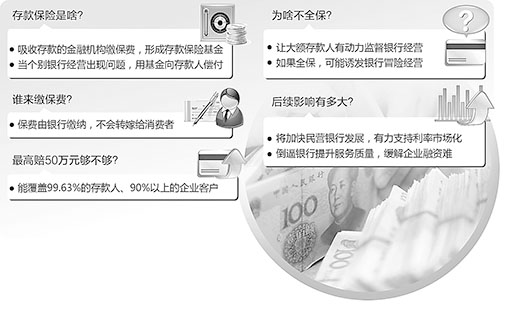

廿载磨一剑,今朝终出鞘。 11月30日下午5点,国务院法制办公室全文公布《存款保险条例(征求意见稿)》,向社会各界征求意见,标志着酝酿20多年的存款保险制度即将建立。 一项基础制度 世界上110多个国家和地区建立了存款保险制度 存款保险制度又称存款保障制度,通俗地说,是指国家以立法的形式,强制要求银行、信用社等吸收存款的金融机构按规定缴纳保费,形成存款保险基金,当个别银行经营出现问题、存款人利益可能受损时,及时动用存款保险基金向存款人偿付受保存款,并采取必要措施维护存款及存款保险基金安全的制度。 现代意义上的存款保险制度诞生于上世纪大萧条时期的美国。1929年至1933年,美国有9755家银行倒闭,年均倒闭2400多家,存款人和银行业风声鹤唳,陷入极度恐慌。为此,美国于1933年出台《格拉斯—斯蒂格尔法》,成立联邦存款保险公司,将全美97%的存款人纳入保障。这样一来,当银行发生问题时,储户不必盲目挤兑,遏制了恐慌情绪的蔓延,维护了银行体系的稳定。 “存款保险制度建立的最初10年里,美国每年倒闭的银行锐减为50家左右;其后从1945年至1980年,每年只有5家左右银行倒闭”,国务院发展研究中心宏观经济研究部副部长魏加宁说。 时至今日,存款保险已是市场经济条件下各国普遍实施的、基础性的金融制度。目前,世界上有110多个国家和地区建立了存款保险制度。二十国集团成员中,除南非、沙特和我国外,都已建立了这项制度。 在我国,存款保险制度可谓充分酝酿、坚定前行。早在1993年,《国务院关于金融体制改革的决定》就提出,“建立存款保险基金,保障社会公众利益”。 历经20多年的风雨磨砺,我国存款保险制度终将横空出世。 一次重大改革 有利于更好地保护存款人权益、加强和完善金融安全网、为下一步金融改革创造条件 这是一次意义深远的重大金融改革。 —建立存款保险制度,有利于更好地保护存款人权益,维护金融市场和公众对我国银行体系的信心。 存款保险制度以立法的形式为公众存款安全提供明确的法律保障,有助于形成“存款有安全保障”的稳定预期;同时,要求设立专门的存款保险基金,如果个别金融机构出现问题,最终可用存款保险基金进行及时偿付,有助于保护存款人权益。 “从2008年至2011年底,美国联邦存款保险公司先后关闭了414家银行,平均每三天一家,但却没有一家银行出现挤兑现象,绝大多数储户也没有因为银行倒闭而受到任何影响,存款保险制度在其中居功至伟”,中国银行国际金融研究所副所长宗良说。 —建立存款保险制度,有利于进一步加强和完善我国金融安全网,增强我国金融业抵御和处置风险的能力。 一般来说,完善的金融安全网由中央银行最后贷款人职能、审慎监管和存款保险制度三个部分组成。中央银行可以通过加强宏观管理、提供流动性支持等措施维护银行体系稳定;审慎监管有利于促进银行稳健合规经营;存款保险制度的作用则主要体现在三个方面: 其一,通过宣布明确的法律保障政策,稳定市场和存款人信心,切断恐慌心理和风险的传染链条,防止形成区域性、系统性风险。 其二,通过加强对金融机构的市场约束,促使其稳健经营;同时,及时采取纠正措施,对风险做到“早发现”和“早处置”。 从公布的《存款保险条例(征求意见稿)》看,我国的存款保险制度将实行风险差别费率,对风险较高的金融机构收取较高的存款保险费率,反之,收取较低的存款保险费率;我国的存款保险制度还将具有保费征收、存款赔付、信息收集、核查、风险警示、早期纠正、风险处置等基本职能。 为什么这样设计?这要从美国储贷危机说起。 20世纪80年代,美国放开利率管制,大量金融机构高息揽储,结果形成了大规模的储贷危机,大约3000家储贷机构和银行倒闭。美国从储贷危机中总结教训,于1991年立法引入风险差别费率机制,并赋予存款保险机构适度监管功能。如今,越来越多的国家接受了这两种制度安排。 以存款保险的职能为例,现行存款保险制度大体可分为三种模式。一是“付款箱”,存款保险仅负责在银行倒闭后赔付存款人,典型的如国际金融危机前的英国、澳大利亚;二是“损失最小化”,即存款保险可用多种方式处置倒闭银行,力求损失最小化,典型的如日本、加拿大、法国和俄罗斯等;三是“风险最小化”,除上述功能外,存款保险还具有早期纠正和补充监管功能,典型的如美国、韩国和我国台湾地区等。国际金融危机的经验表明,纯粹的“付款箱”模式只能事后被动赔付,缺乏对问题银行进行早期干预和风险处置的能力。危机后,越来越多的国家积极改革向“风险最小化”模式靠拢。 对金融风险而言,事前防范比事后处置更重要。由于我国的存款保险制度将实行风险差别费率,这一市场化的经济手段将约束金融机构盲目扩张和冒险经营;同时,存款保险作为银行倒闭时最大的利益相关方,具备内在动力加强对风险的识别、预警和早期纠正。这两项设计都有助于更好地事前防范金融风险,使风险少发生、早发现。 其三,通过存款保险这一市场化、专业化的处置平台,能大大降低金融风险的处置成本,实现快速有序的市场化退出。 —建立存款保险制度,还有利于为加快发展民营银行和中小银行、推进利率市场化等下一步金融改革创造环境和条件。 应当看到,建立存款保险制度是发展民营银行和中小银行的重要前提。一方面,存款保险可以抬升中小银行的信用,为其创造公平竞争的环境。 “没有存款保险制度时,储户往往更愿意把钱存入大银行,毕竟其规模大、抗风险能力强、存款不易损失。有了存款保险制度后,无论把钱存入大银行还是中小银行,都由存款保险对储户提供相同的存款保护。从这个意义上说,存款保险对中小银行更有利,它使中小银行克服了规模小等天然缺陷,与大银行站在同一条起跑线上!”魏加宁说,在美国,正是由于有了存款保险制度,促进了公平竞争环境的形成,才使其社区银行多达7000多家,维持了整个金融体系的多样性。 另一方面,大力发展民营银行和中小银行,就要考虑可能出现的风险或退出问题,如果缺乏存款保险制度,可能会形成新的风险隐患。 因此,建立存款保险制度可以为民营银行、中小银行的健康发展提供坚实的制度保障,有助于缓解小微企业和“三农”的融资难、融资贵。 还应看到,建立存款保险制度也能为利率市场化改革提供配套制度支持。 从国际经验看,存款利率市场化将导致银行的存贷款利差在一定时期内持续收窄,对银行盈利基础带来较大冲击。美国在推进利率市场化的进程中,银行数量减少了近50%。而有了存款保险制度,存款人权益将得到更好保障,银行体系将更加健康稳定,有助于为利率市场化改革奠定良好的微观基础,并解除其后顾之忧。 专家认为,当前推出存款保险制度,最大的意义就在于能告别金融风险由政府“隐性买单”的原有做法,完善金融机构市场化退出机制,编织更结实的金融安全网,以此保障中国金融业充分竞争、优胜劣汰,真正提高金融服务实体经济的能力。 |

相关阅读:

- [ 11-30]存款保险制度征求意见 专家称利率市场化改革加快 存款保险知识专家问答

- [ 11-30]解读存款保险制度热点问题:绝大多数存款将全额保

- [ 11-30]存款保险制度“破茧” 金融市场化改革渐行渐近

- [ 11-30]存款保险:为百姓存款筑起安全防线

- [ 11-30]存款保险织就国家金融安全网

|

|

|

打印 | 收藏 | 发给好友 【字号 大 中 小】 |

f4a2a7eb-ae04-4a51-97a1-e394f3214996.jpg)

97d5ee39-0e91-4c76-a758-ee75742ea929.jpg)

9229dedb-cecf-4add-800b-c3ff00adb895.jpg)